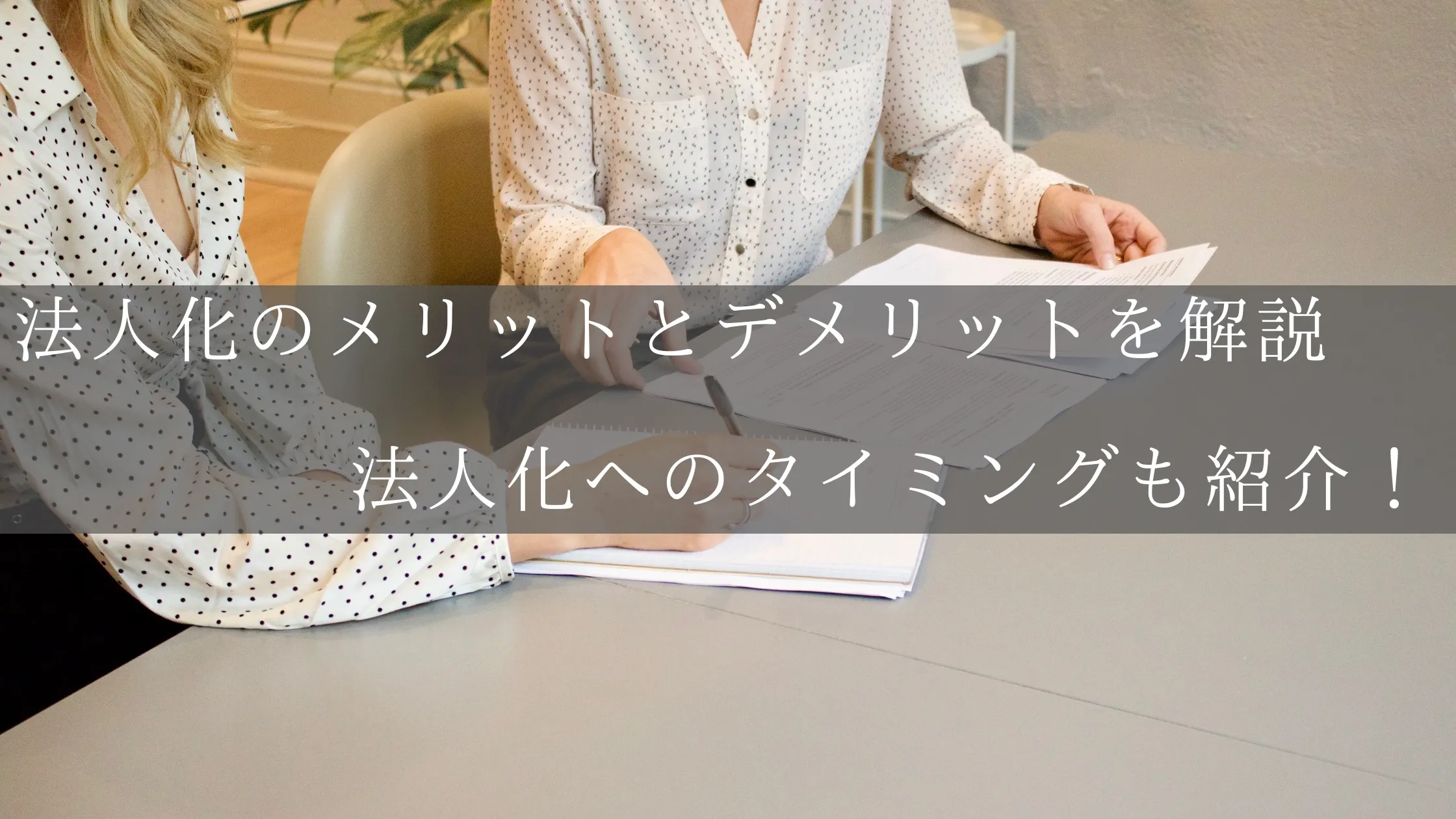

個人事業主の税負担を重く感じ始めたり、より事業規模を広げたいと考えた際に、法人化を考える人も少ないはず。

法人化を行えば、節税対策や社会的信用の獲得といったメリットを享受できます。

ただし、法人化することによるデメリット(設立費用、従業員の社会保障費の負担)も少なくありません。

この記事では法人化による節税効果に触れながら、個人事業主が法人化を行う際に押さえておくべきポイントを紹介します。

個人事業主と法人の違い

個人事業主と法人にはいくつか違いがあります。主な違いは下記の通りです。

| 個人事業主 | 法人 | |

|---|---|---|

| 設立 | 登記手続き不要 | 登記手続き必要 |

| 設立費用 | 不要 | 25万前後(株式会社の場合) |

| 信用度 | 高くない | 高い |

| 税金 | 経費計上可能な範囲が狭い | 経費計上可能な範囲が広い |

| 赤字の繰り越し | 3年(青色申告が条件) | 10年(青色申告が条件) |

| 赤字の場合の住民税 | ゼロ | 支払う必要がある |

大きな違いは2つあり、設立のしやすさと、税金の違いです。

1つ目は、個人事業主は開業届を提出するだけで開業することが可能で、費用がかかりません。

法人は、設立にあたり登記手続きを行う必要があり、費用もかかります。

2つ目は、個人事業主は所得税を支払わなければならないという点です。

個人事業主は累進課税の課税方式により徴収されるため、当然所得が多くなればなるほど、支払う額も増加します。最大税率は45%です。

一方で、法人は法人税を支払います。課税方式は累進課税ではなく、20%前後(※)でほぼ定率です。所得税に比べ支払う額がほぼ一定であるため、適切なタイミングで法人化することで税金の負担を減らせます。

また、法人の場合、経費に計上できる範囲が広くなるのも特徴のひとつです。

※参考:No.5759 法人税の税率

個人事業主の法人化|7つのメリット

個人事業主が法人化を行うことで受けられる7つのメリットを解説していきます。

- 節税対策になる

- 経費として認められる範囲が広がる

- 社会保険に加入できる

- 社会的信用度が上がる

- 資金練りがしやすくなる

- 10年間赤字の繰り越しができる

- 事業を継承しやすくなる

1.節税対策になる

800万円以上の所得がある場合、個人事業主よりも法人のほうが支払う税額が低いため、節税対策になります。

個人事業主の年収が800万円を超えたあたりで、法人化を考える人が増える傾向にあります。

このタイミングで、個人事業主が累進課税により支払う所得額が、法人税より高くなる場合が多いためです。

年収が800万円前後で、安定した収益が見込める状況であるならば、法人化を検討したほうが節税対策になります。

税率の詳細は次項で詳しく記載します。

2.経費として認められる範囲が広がる

個人事業主が経費として計上できる項目は法人でも同じく計上することができます。

加えて法人は計上できる項目が増えます。

下記はその一例です。

| 勘定科目 | 取引内容 | 備考 |

|---|---|---|

| 租税公課 | 国や地方公共団体などに納める税金など | |

| 地代家賃 | 建物や土地などを借りることで支払う賃料 | 家事按分可能 |

| 接待交際費 | 事業関係者との交際に付随して発生する費用 | |

| 減価償却費 | 固定資産の取得費用を一定期間で配分して支払う際の、一会計期における見積もり費用 | |

| 外注工賃 | 外部の業者に注文してかかった費用 | |

| 給料賃金 | 従業員への報酬、それに付加して支給するお金や現物給与 | 自身や家族分も計上可能 |

| 修繕費 | 会社の資産の修理や修繕にかかった費用 | |

| 荷造運賃 | 荷造りや荷物の発送にかかった費用 | |

| 水道光熱費 | ライフラインに関わる費用 | 家事按分可能 |

| 消耗品費 | 使うことで減ってしまうような消耗品の購入費用 | |

| 旅費交通費 | 業務遂行のためにかかった交通費や宿泊費など | |

| 通信費 | 電話やインターネット、郵便などの通信にかかる費用 | 家事按分可能 |

| 損害保険料 | 事業用資産にかけている損害保険の料金 | |

| 広告宣伝費 | 広告の掲載費やチラシの印刷代など広告や宣伝のために負担した支出 | |

| 福利厚生費 | 従業員に対するお金以外の支給にかかった費用 | |

| 新聞図書費 | 新聞や書籍などの購入に要した費用 | |

| 雑費 | ほかの勘定科目の種類に該当しない経費 | |

| 会議費 | 従業員や取引先との会議にかかった費用 | |

| 支払手数料 | 支払いなどに際して発生した手数料など | |

| 寄附金 | 国や地方公共団体に対する寄付や一定額までの寄付金 |

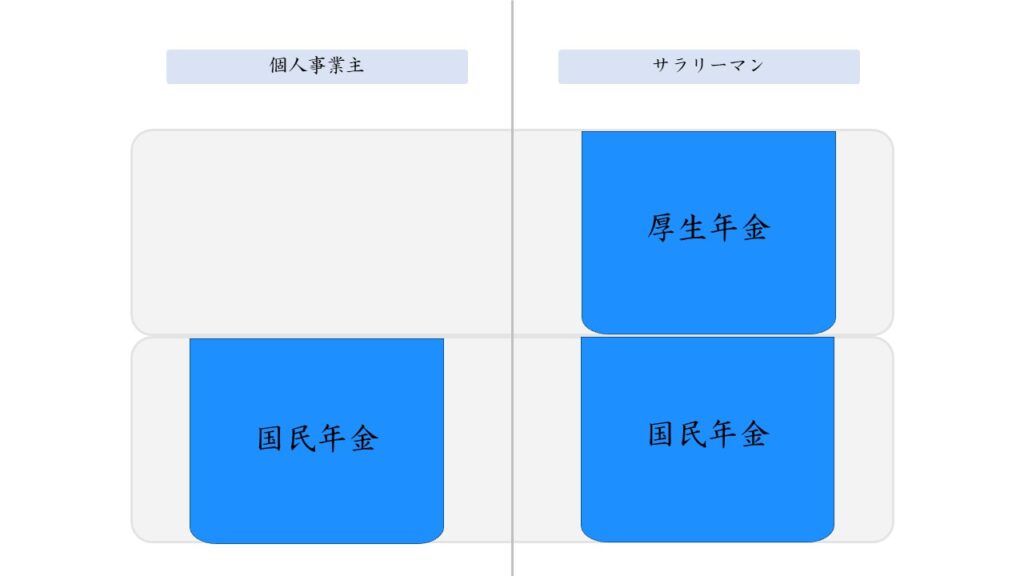

3.社会保険に加入できる

法人であれば、社会保険に加入することが可能です。

社会保険に加入すれば、国によって定められているさまざまな保障制度の恩恵を受けられます。。厚生年金に加入できることと、家族を扶養に入れることができる2点が、特に重要です。

1点目は、社会保険のひとつである厚生年金保険に加入することで、国民年金保険料と合わせて将来2種類の年金を受給できます。

2点目は家族に「被扶養者の範囲」と「被扶養者となる人方の収入額」それぞれの条件を満たしている人がいる場合、扶養に入れることが可能です。具体的な条件は以下の通りです。

扶養者の範囲(※1)

| 被保険者の直系尊属、配偶者(事実上婚姻関係と同様の人を含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人 ※これらの方は、必ずしも同居している必要はありません。 被保険者と同一の世帯で主として被保険者の収入により生計を維持されている次の人 ※「同一の世帯」とは、同居して家計を共にしている状態をいいます。 ① 被保険者の三親等以内の親族(1.に該当する人を除く) ② 被保険者の配偶者で、戸籍上婚姻の届出はしていないが事実上婚姻関係と同様の人の父母および子の配偶者が亡くなった後における父母および子※ただし、後期高齢者医療制度の被保険者等である人は、除きます。 |

扶養者の収入額(※2)

| 【認定対象者が被保険者と同一世帯に属している場合】認定対象者の年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者の年間収入の2分の1未満である場合は被扶養者となります。なお、上記に該当しない場合であっても、認定対象者の年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者の年間収入を上回らない場合には、その世帯の生計の状況を果たしていると認められるときは、被扶養者となる場合があります。 【認定対象者が被保険者と同一世帯に属していない場合】認定対象者の年間収入が130万円未満(認定対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者からの援助による収入額より少ない場合には、被扶養者となります。 |

配偶者であれば年金や健康保険料の支払額が安くなり、社会保険料が引かれないため、収入の手取り額が増えます。

また求職者にとっては、社会保険に加入できることが雇用される際のメリットとなるため、人材を集めやすくなります。

※参考1,2:全国保健健康協会(協会けんぽ)

4.社会的信用度が上がる

個人事業主と違い、法人として登記します。事業を展開していることが法律上認められるため、社会的信用に繋がります。

社会的信用度が上がることで、「金融機関からの融資」「事業の取引」などでメリットを享受できるでしょう。

事業の更なる発展を目指す上で、社会的信用を築くことは大事です。

5.資金練りがしやすくなる

上述した通り、法人化すれば社会的信用度が上がるため、金融機関から融資を受けやすくなります。

個人事業主と違い、法人は安定した事業展開を行い、収益も安定していると判断されます。

銀行側は安定した収益が見込め、安定した返済能力があるかを判断基準として融資を行うため、法人のほうが有利です。

既存事業を拡大、新規事業を立ち上げなどを考えている場合は、法人化をお勧めします。

6.10年間赤字の繰り越しができる

法人であれば、赤字繰り越しが最大で10年間可能です。赤字であったとしても、救済措置として10年間は納税額を減らすことが可能です。

個人事業主の場合は、確定申告の際に青色申告を行えば、最大で3年間は赤字を翌年以降に繰り越せます。

赤字で申告をすると欠損金繰越控除を適用させられるため、翌年以降黒字の年の利益を赤字で相殺が可能です。

将来の所得を減らすことで支払うべき税金を少なくする節税効果が期待されます。

7.事業を承継しやすくなる

事業承継に関しても、個人事業の相続に必要な手続きよりも法人の事業承継の手続きのほうが簡単です。個人事業の相続と法人事業の承継の主な違いは以下のケースです。

- 個人事業の場合、全資産の引き継ぎが必要

- 個人事業主の場合、新・旧の事業者の手続きがある

個人事業主の場合、事業主が亡くなった際、相続人がその事業を承継しなければ、廃業となります。そのため個人事業主と取引するにはリスクがあると感じる会社も少なくないです。

法人であれば、経営者が亡くなったとしても会社は存続していることが多く、メリットとなります。

法人化した場合の節税対策とは

収益によっては、個人事業主で支払う所得税よりも、法人で支払う法人税のほうが低くなります。一定以上の収益がある場合、法人化をすれば節税対策となりえます。

詳細は下記の通りです。

個人事業主と法人が支払う税金の違い

個人事業主と法人が支払う所得税の違いがわかると、どれくらい節税対策になるかイメージができます。

個人事業主が支払う所得税の内容は下記の通りです。

個人事業主の所得税

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円まで | 5% | 0円 |

| 1,950,000円~3,299,000円まで | 10% | 97,500円 |

| 3,300,000円~6,949,000円まで | 20% | 427,500円 |

| 6,950,000円~8,999,000円まで | 23% | 636,000円 |

| 9,000,000円~17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

課税される所得金額が800万円の場合、税額は下記の通りになります。

8,000,000円 × 0.23 – 636,000円 = 1,204,000円

課税される所得金800万円の個人事業主は「120万4千円」を納税する必要があります。

一方で、法人が支払う法人税の内容は下記の通りです。

法人の法人税(資本金が1億円以下の法人など)

| 所得金額 | 税率 |

| 800万以下 | 15% |

| 800万超 | 23.2% |

課税される所得金額が800万の場合、税額は下記の通りになります。

8,000,000円 × 0.15 = 1,200,000円

所得金額が800万円の法人は120万円を納税する必要があります。

上記の点から、個人事業主が法人化により節税対策が期待できるのは所得が800万円を超えた場合であると言われています。

法人化に適したタイミング

法人化をお勧めできるタイミングがいくつか存在します。ひとつは所得から見たタイミング、もうひとつは暦から見たタイミングです。

それぞれ解説していきます。

・所得から見たタイミング

上述した通り、800万円を境に納税額に差が出始めるため、所得が800万円を超えたタイミングで法人化を検討することをお勧めします。

所得が800万円前後であれば法人化を検討すべきタイミングに入りますが、状況は人によって違います。詳しい金額を算出したい方には、一度シミュレーションツールの利用をお勧めします。

・暦から見たタイミング

個人事業主の事業年度と法人の事業年度には違いがあります。

個人事業主は1月〜12月で一区切りです。

法人は定款に定めた期間により事業年度がそれぞれ違います。日本は3月決算の会社が多いですが、自由に決めることが可能です。

個人事業主が12月を区切りとしているため、会社設立を1月にしておけば、余計な手続きをせずに済みます。

個人事業主の法人化|4つのデメリット

法人化にはメリットだけでなくデメリットも存在しています。ご自身の状況に鑑み、デメリットに当てはまらないか確認しておくことをお勧めします。

詳細は下記の通りです。

1.設立に費用がかかる

法人設立には、初期費用がかかります。

設立する会社が株式会社か合同会社かによって金額は異なります。

株式会社:約26万

合同会社:約11万

詳細な内訳は「法人化に必要な費用はどれぐらい?|設立する会社の種類ごとに解説」をご覧ください。

2.社会保険料を負担する必要がある

法人の場合、社会保険への加入が義務付けられます。

従業員を雇うと、会社と従業員が折半して支払う必要があるため、保険料全体の支払いが個人事業主のときより増加します。法定福利費の平均は50,283円(※)であり、仮に3名を雇った場合、150,849円ほどの費用が発生すると予想されます。

※参考:厚生労働省(1 労働費用総額)

3.赤字でも法人住民税を支払う必要がある

個人事業主は赤字計上した場合、翌年の個人住民税を免除できます。

法人の場合、赤字計上したとしても、法人住民税は固定で支払わなければなりません。

法人住民税は均等割と法人税割の2つの税割で構成されています。そのうち均等割は赤字であっても支払う必要があります。

小規模法人の場合、7万円が目安です。

4.決算に伴う事務処理などが大変

法人は決算に伴う事務処理の種類が非常に多いです。

- 決算申告をしなければならない

- 法人税申告をしなければならない

- 税理士と契約したらランニングコストが増える

法人は決められた決算日を基準として、決算報告書に収益などをまとめる必要があります。

決算報告書は、財務諸表と計算書の総称であり、「貸借対照表」「損益計算書」「キャッシュフロー計算書」など数種類あります。

これら全てを作成しなければなりません。

上記で作成した決算報告書に沿って、法人税申告書の作成も行う必要があります。

法人税の課税所得は益金から損金を差し引いて算出するため、費用と損失、損金の違いなどを理解しなければなりません。

上記の通り、法人の事務処理は膨大なため、多くの会社では顧問税理士を雇い事務処理を委託しています。

法人化をする際の手続きを委託している税理士も多く、その際顧問税理士として契約をする場合が多いです。

しかしその分コストもかかります。

税理士の顧問料の報酬相場は、月額1~5万円(年間12~60万円)程度(※)です。

※参考:吉田一仁税理士事務所(【税理士費用の相場まとめ】依頼内容別の相場まとめ表あり!費用を抑えるポイントも紹介)

法人化に必要な手続きとは

法人化をする際に必要な手続き自体はそこまで多くはありません。必要な書類などをスムーズに用意できればおおよそ1か月で設立が可能です。

設立前にやらなければならないことは以下の通りです。

- 基本情報の決定

- 印鑑の購入

- 定款作成

- 必要書類作成

- 法人登記申請

それぞれ解説していきます。

基本情報の決定

会社の形態を決める必要があります。法人化する際は、株式会社か合同会社を選択することが多いです。どの形態にするか決めると同時に、下記の項目をそれぞれ決めておきます。

- 事業目的

- 所在地

- 役員構成

- 資本金

どれも登記申請を行う際に記入する必要がある項目です。事前に決めておくことをお勧めします。

株式会社と合同会社の違いについては「株式会社と合同会社の違いは?特徴・メリット・デメリットを徹底比較」をご覧ください。

印鑑の購入

法人化をする際、3種類の印鑑を用意しておかなければなりません。

- 法人実印:よく実印と呼ばれ、定款などの書類に使用します。

- 銀行用実印:よく銀行印と呼ばれ、銀行にて使用します。

- 角印:そのまま角印と呼ばれ、請求書などに使用します。

各印鑑ごとに役割が違うため、混同しないように注意してください。

費用相場は印鑑素材によってかなり違いがあり、3種セットで4,000円~80,000円(※)とさまざまです。

ご自身の予算や好みに沿ってお選びください。

※参考:楽天市場にて「kw:会社設立 印鑑セット」で検索した際に表示される商品の値段を参照

定款作成

上述した基本情報を基に、会社の規則となる定款を作成します。

決算日なども定款に記載することで定めることが可能です。

必要な費用は設立する会社の資本金等の額に応じ変わります。

以下のとおりです。

- 100万円未満の場合は3万円

- 100万円以上300万円未満の場合は4万円

- その他の場合は5万円

定款を作成したあと、最低でも1枚は登記申請用の謄本を申請することとなります。

謄本1枚につき、250円費用がかかります。

必要書類作成

登記する際に必要な書類は以下の通りです。

- 設立登記申請書

- 定款

- 登録免許税納付用台紙

- 発起人決定書(発起人が複数の場合は発起人会議事録)

- 代表取締役等の就任承諾書

- 取締役の印鑑証明書

- 印鑑届書

- 出資金の払込証明書

多くの書類がインターネット上でダウンロードできます。種類が多いのでご注意ください。

法人登記申請

登記申請を行う場所は、会社の所在地を管轄する法務局(登記所)です。

管轄法務局が会社の所在地を管轄していなかった場合受理されないので、事前に確認を怠らないでください。

申請自体は郵送、オンラインで行うことも可能です。

問題なく申請が受理された場合、登記登録が完了するまでに約一週間かかります。

ご自身が手続きしやすい方法を選択してください。

まとめ

個人事業主と法人の大きな違いは、所得に対する納税額の違いです。

収益が800万を超えたあたりで、個人事業主が支払う所得税より法人が支払う法人税のほうが低くなるため、このタイミングで法人化することをお勧めします。

デメリットとなりえる要素を個人事業主のうちに排除していき、スムーズに法人化を進められるように計画することをお勧めします。

コメント